赵建:密集政策冲击下,资本市场误读了共同富裕

发布于 2021-08-31 10:07 ,所属分类:中小学阅读学习资料

作者:赵建,西泽研究院院长。

最近一段时间,中国资本市场的风险骤然升温。港股和海外中概股以及A股罕见的集体大跌。据粗略估计,不到半年的时间,A股、H股加海外中概股的股票市值,蒸发了差不多二十万亿元(茅台、腾讯、阿里分别蒸发1.3万亿、近3万亿、近2万亿元)。

腾讯控股自2月18日以来跌幅达44.2%,期间总市值蒸发32083亿港元

阿里巴巴-SW自2月18日至今,跌幅超39%,总市值蒸发22805亿港元

中国权益资产如此大规模的调整,原因有很多。比如全球货币、资本在政策与经济大周期下的潮汐律动和季节性回流,这是原本就已经出现的大趋势。也就是说,即使没有外部的冲击,资本市场也有内在调整的要求。但是问题是,如果说A股H股的调整是趋势的裹挟,为什么在依然保持强劲上涨屡创历史新高的美国股市里,唯独中概股在惨烈的下跌?显然,全球投资者对中国的权益资产正在进行重大的风险再评估。

这个再评估的核心因子就是,最近一段时间中国巨大的政策转向。这种有中国特色的政策冲击,是国际投资者的资产定价和风险评估系统很难理解的。而且,这次政策冲击是连续式、组合式的,几乎隔几天就出个影响某个行业的大政策。外生政策变化在制造巨大的不确定性,这当然让敏感的股市风声鹤唳,如惊弓之鸟,如丧家之犬。

而房地产市场,则正在经历自诞生以来最凌厉的寒冬。供给侧的三条红线再加两条红线,集中供地,土地转让金归税口,取消学区房等;需求侧的房贷收紧、利率上调也是史无前例,很多银行几乎没了额度。房贷一旦收紧,需求失去基本支撑,量价齐跌几乎就是时间问题。当前中国政策层对房地产的治理,严厉程度已经超过古今中外,接近日本1990年对房产行业的“断贷”,之后房价泡沫破灭,日本进入几十年债务通缩。中国现在这种情况下房价依然相对平稳,也算是一种强大的韧性(去年35万亿社融大脉冲有一定的缓释功能)。

可以说,中国从未像现在这样出现如此高强度的政策变局,这可能是上一个百年目标完成,开始迈向第二个百年目标过渡期的一种表现。百年未有之大变局的交汇处,大变局的大变局,原来资本和企业家理解的逻辑正在发生变化,类似2018年令人担心的论调又重新出现。当前,政策变局短中长期叠加,饱和式出击,大类资产需要来一次全面的重定价。

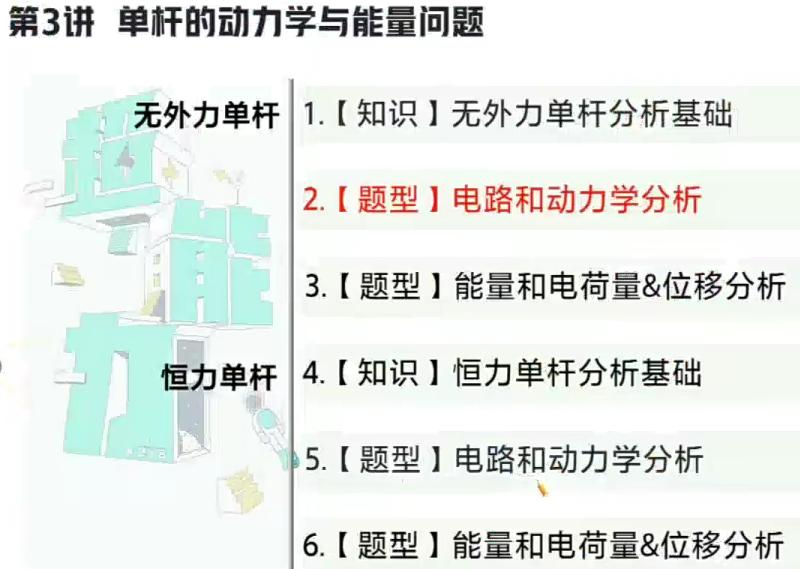

短期来看,严厉整治房地产和教培行业,这两个行业的民营企业举步维艰,挣扎在生存边缘。对房地产的整治可能是史上最严格的一次,主要是对其资产负债表和偿债能力的整顿,既是民生行业的供给侧改革,又是防风险攻坚战中的一部分。从三条红线,再到两条红线,基本上把房地产过去依靠债务来大肆扩张的模式完全切断,恒大的风雨飘摇只是这个行业的一个缩影。但是我们需要警惕房地产出现问题后产生的信用危机,因为当前中国的信用主要就承载于房地产和地方平台两架马车上。对教培行业的整顿,则是对最近几十年教育产业化、市场化的一次反向调节和乱象整治,这个反应在股价上感觉更像是一个去资本化过程——资本的过度逐利异化了教育的本心。

中期来看,反数字平台垄断和整治地方融资平台。从蚂蚁金服上市夭折,到滴滴打车上市后被严厉问责,到《反垄断法》的出台,这些都是弥补过去数字产业发展中的制度供给不足。为了实现追赶和发挥后发优势,中国过去对新兴产业的政策态度是“先发展起来,等遇到问题的时候再说”,也是摸着石头过河总体改革思路中的一部分。互联网产业、数字平台在经历了十几年的自由野蛮生长后,的确到了该规范发展的时候了。对地方政府融资平台的治理,近十年来一直没有放松过,但是过去鉴于经济下行压力,对地方政府融资很多时候还是没有下真手段,这也是中央地方博弈的一个结果,财权事权不对称下的一种让渡。最近一年由于中国经济在疫情后表现较好,尤其是出口和外循环支撑能力强劲,暂时还不需要地方基建和房地产这两大“稻草”,因此政策也就进入了收紧状态。最近流传的处于保密状态的15号文,直指城投融资乱象,也是针对地方债务的一记重拳。

长期来看,则是“共同富裕”和三次分配,让社会浮想联翩,令市场惊慌失措。资本和企业家都在担心,改革开放初期承诺的市场化政策“一百年不动摇”,在两个一百年的交汇处是不是有了变化。甚至有些自媒体解读为“杀富济贫”,三次分配是“强制分配”等,掀起了一些不好的思潮。资本市场是反应未来预期的市场,这些思潮的变化体现在资本市场上就是剧烈的波动和持续的杀估值。大中华区的资产正在“共同富裕”的“相变”下经历一次巨大的价值重估。而阿尔法在杀贝塔的行情下当然也自身难保,因为这个价值重估是总量型的资本退潮。除非有合理的理论和政策解释,为共同富裕和资本市场之间的关系提供一个积极意义上逻辑说明,为资本市场吃一颗定心丸,否则,震荡下行的趋势还会持续下去,这样看逆势对冲的国家队还能坚守多久。

然而很明显,资本市场错误地解读了“共同富裕”的涵义。第一,共同富裕是社会主义市场经济的本质要义,是政策层一直坚持的长期基调,只是近期作为重点重提,并非什么新的政策大转向。而且官方的文件说的很清楚,不是杀富济贫的强制性再分配,而是继续以发展为基调,用做大蛋糕的方式来分配蛋糕,并充分利用多层次的分配方式,逐步实现共同富裕。在小康社会的百年目标基本完成之后,下一个目标自然就是消除贫富差距,走向共同富裕,这在当初设计改革开放基本路线图的时候都已经设计好的,这个国家战略是连贯的。因此这个大逻辑是自然演进而非人为意志驱使的。

第二,共同富裕与资本市场发展之间并非对立和互斥的关系,而是相互赋能、相互促进的关系。我们一说起共同富裕,似乎就是打倒资本主义,反对资本市场。那些还停留在过去阶级斗争的思维。事实是,共同富裕为资本市场创造更加友好的社会环境,更加科学的财富结构,更加强劲的大众消费市场,因为共同富裕是提高边际消费倾向的。资本市场则可以更好的为缩减收入差距服务,为中低收入者提供更多的财产性收入的机会。可以说,资本市场是人民大众享受经济发展成果的最好平台。我们看到西方发达金融市场,股市为大众的财富管理做出了重要贡献。比如美国的共同基金、401k计划、养老基金等,都是普通大众的财富。随着美股的水涨船高,美国普通家庭的财富也在改善。中国和香港的资本市场,也都完全可以做到这一点,为普通阶层的财富管理,为社保基金,提供核心、优质的权益资产标的。

第三,关于“三次分配”,资本市场也可以为各类慈善基金、公益基金、社会基金等提供保值增值的手段。有人将“三次分配”解读为杀富济贫,这显然是误读。“三次分配”在成熟现代社会里,是一个非常流行的分配方式,是社会积极参与分配体系建设好福利社会,富裕阶层主动承担社会责任的一种表现。作为“三次分配”比较流行方式的各类非营利基金和信托,这些沉淀的资金不能简单的作为存款闲置在银行,要作为投资手段通过资本市场形成为实体经济服务的资本,才能真正体现三次分配的目的,同时也保证了基金的保值增值。所以,一个好的“三次分配”体系也需要一个健康强大的资本市场。

时代正在发生巨变,资本的文明属性也在进化。逐利的商业文明并不再是其唯一的精神内核。在全球共同问题和各类社会问题频发的大环境下,资本需要更大格局和更加终极的问题,生态环境和社会责任等非营利公益性目标,这些已经逐渐成为资本的共识。因为如果大环境恶化(生态与战乱),再多的财富都不过是纸面数字和烟云。当前ESG投资在资本市场上越来越流行,就可以看出资本的属性和内核正在经历一次前所未有的价值重估。而资本市场也应该认识到,只有走向共同富裕,解决好贫富差距过大的问题,中国经济才可能真正的高质量发展,中国股市才可能有真正的牛市。

温馨提醒:

①版权归原创者所有。除非无法确认,我们都会标明作者及出处。若涉及版权问题,烦请原作者联系我们。衷心感谢文章中所用到图片的提供者。文中广告是自动添加,与本人无关,请大家自己甄选。

②本gongzhong号所提供的有关投资评论、保险评论、方案或产品分析等信息仅供参考,不构成投资或投保建议,大家一定要谨慎做出选择。

③本gongzhong号不对因所载内容产生的任何损失承担责任,也不对任何因内容不充分、不完整所产生的任何损失承担责任。

▼ 更多精彩内容,请我们 ▼

![[Android] 全套毕业论文写作指导 android电子市场(搭建环境+Galaxy S2模拟器全套+论文+代码+SVN)](https://static.kouhao8.com/sucaidashi/xkbb/41b11495e23c9df422ea269815e8a1ec.jpg?x-oss-process=image/format,webp/resize,w_88/crop,w_88,h_88,g_nw)

相关资源